مقدمه

من مدتی مشغول انجام پروژه پژوهشی با عنوان توسعه ابزارهای مالی برای سرمایه گذاری خطرپذیر در شرکت های دانش بنیان بودم. تمرکز اصلی این پروژه پژوهشی تهیه چارچوبی برای ابزار سرمایه گذاری مبتنی بر درآمد بود. چرا که این ابزار امکان سرمایه گذاری روی طیف گسترده تری از کسب و کارهای دانش بنیان با حجم بازار نه چندان بزرگ و امکان توسعه و مقیاس پذیری نه چندان سریع را فراهم می کند و خلاء جدی ای را در فضای تامین مالی نوآوری پر می کند. در چند مطلب متوالی سعی می کنم چکیده یافته های پژوهشی این پروژه را در اینجا با همه افراد اکوسیستم کارآفرینی به اشتراک بگذارم. هرگونه بازخورد و ایده ای برای پیاده سازی ابزارهای جدید تامین مالی در سرمایه گذاری خطرپذیر می تواند بخش جدی ای از بازار نوآوری را فعال کند.من هم در حد توان برای توسعه اکوسیستم نوآوری کشور تلاش می کنم و از پیشنهادهای تکمیلی و سازنده دوستان استقبال می کنم.

ابزارهای سرمایه گذاری

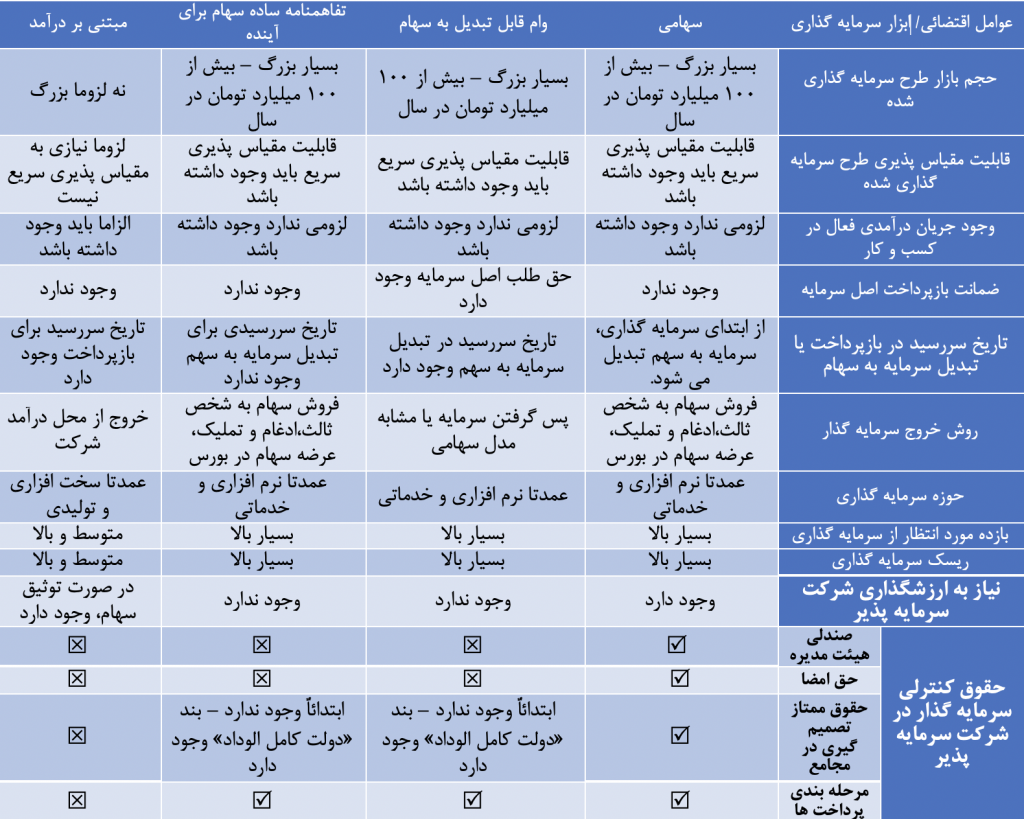

در این مطلب به توضیح مفهوم ۴ ابزار مورد استفاده در سرمایه گذاری خطرپذیر پرداخته می شود. هدف از بررسی این ابزارها پیدا کردن جایگاه ابزار سرمایه گذاری مبتنی بر درآمد در بین ابزارهای مورد استفاده در سرمایه گذاری خطرپذیر است. این ۴ ابزار عبارتند از «سرمایه گذاری در سهام»، «سرمایه گذاری مبتنی بر درآمد»، «قرض قابل تبدیل به سهام» و «تفاهمنامه ساده برای سهام در آینده». پس از آشنایی با این ۴ ابزار(که سالیان قبل به زبان ساده آنها را اینجا توضیح داده ام) ، جدول عوامل اقتضائی برای انتخاب ابزار مناسب سرمایه گذاری ارائه می شود.

سرمایه گذاری در سهام

این روش سرمایه گذاری مرسوم ترین روش در سرمایه گذاری خطرپذیر است و بدین صورت است که شرکت سرمایه پذیر در قبال جذب سرمایه،بخشی از سهام خود را به سرمایه گذار واگذار می کند. این واگذاری سهام از نوع افزایش سرمایه ( و نه فروش سهام) است و باعث می شود تا سرمایه وارد شرکت شده و صرف امور توسعه ای شود.

استفاده از این ابزار باعث می شود تا سرمایه گذار در شرکت سرمایه پذیر شریک گردد فلذا سرمایه گذار برخی حقوق کنترلی مانند صندلی هیئت مدیره و حق امضا را دریافت می کند.

سرمایه گذاری مبتنی بر درآمد

در این روش سرمایه گذاری، سرمایه گذار در قبال تزریق سرمایه به شرکت، بازپس گرفتن سرمایه را از محل درآمد شرکت با نرخ بازده مورد انتظار معین و تا سقف معینی از سود (مثلا به اندازه دو برابر سرمایه) طلب می کند.

یکی از مزایای این ابزار برای شرکت سرمایه پذیر عدم واگذاری حق کنترلی به سرمایه گذار است.

قرض قابل تبدیل سهام

یک روش تامین مالی برای سرمایه گذاری در مرحله بذری، تامین مالی قرض قابل تبدیل به سهام نامیده می شود. در واقع، بسیاری از سرمایه گذاران شخصی در سرمایه گذاری خطرپذیر(سرمایه گذاران فرشته) از این ساختار استفاده می کنند.

قرض قابل تبدیل یک بدهی است. یک وام است. این وام در زمان افزایش سرمایه بعدی به سهام (معمولا سهام ممتاز) تبدیل می شود. میزان تبدیل به سهام معمولا شامل تخفیفی نسبت به قیمت در مرحله جدید است.

تفاهمنامه ساده برای سهام در آینده[۱]

در طول سالها، علاوه بر تلاشهایی که برای استانداردسازی مستندات تامین مالی در مراحل اولیه شده است، تلاشهایی نیز برای خلق یک ابزار تامین مالی در مراحل اولیه که ترکیبی از سهام و بدهی است صورت گرفته است. آخرین تلاش و محبوبترین ابزار که چندین سال پیش توسط وای کامبیناتور خلق شد safe (simple agreement for future equity) نام دارد. این قرارداد به سرعت توسط مجموعه ۵۰۰ استارتاپ دنبال شد و نسخه خودشان به نام KISS (Keep It Simple Security) را توسعه دادند، که بار دیگر نشان داد که استانداردسازی مستندات در دنیای استارتاپها یک واقعیت نیست، اقلا تا زمانی که وکلا در کار دخیل باشند.

ایده ی safe ( بله، عبارت safe تعمدی انتخاب شده به این دلیل که شبیه به “the note” به نظر برسد، عبارتی که رجوع می دهد به قرض قابل تبدیل به سهام) این است که سرمایه گذار، برخلاف قرض قابل تبدیل به سهام، یک وارانت[۲] قیمت گذاری نشده را خریداری می کند. این موضوع برخی نگرانی ها پیرامون قرض را رفع می کند، مثل مسائل حقوقی مرتبط با قرض، و همچنین برخی ویژگی های قرض مانند نرخ بهره را از بین می برد.

مانند قرض قابل تبدیل به سهام، قرارداد safe می تواند یک سقف و یک نرخ تخفیف داشته باشد. همچنین یک عبارت “دولت کامل الوداد[۳]” می تواند در قرارداد بیاید مبنی بر اینکه اگر امتیازات بهتری به سرمایه گذاران آینده داده شد، آنها به صورت اتوماتیک به سرمایه گذار قرارداد safe منتقل می شوند.

برای سرمایه گذاران، قرارداد safe نسبت به قرض قابل تبدیل به سهام، معایبی مانند عدم وجود یک حق مشارکت به نسبت سهم[۴] در مرحله بعدی سرمایه گذاری. مانند قرارداد قرض قابل تبدیل به سهام، این حق نیز می تواند به قرارداد اضافه شود، اما این موضوع ایده ساده و استاندارد بودن قرارداد را تضعیف می کند.

نبود تاریخ سررسید[۵] هم یک مزیت و هم یک عیب است. در حالی که ریسک رسیدن سررسید بدهی برای کارآفرینان حذف می شود، به صورت همزمان، الزام کارآفرینان برای ارتباط با سرمایه گذاران لااقل برای زمانبندی تاریخ سررسید نیز حذف می شود. در خیلی از موقعیتها در قرض قابل تبدیل به سهام، سرمایه گذاران به سادگی تاریخ سررسید را به تعویق می اندازند. اگرچه، در برخی موقعیتها، مخصوصا زمانی که شرکت ها در حال تلاش هستند و کارآفرینان با سرمایه گذاران ارتباط ندارند، نبود تاریخ سررسید یک امتیاز کلیدی اهرمی – حداقل برای بحث کردن – را از سرمایه گذاران سلب می کند.

عوامل اقتضایی ابزارهای سرمایه گذاری

ابزارهای سرمایه گذاری که در بالا تعریف آنها آورده شد عبارتند از : «سرمایه گذاری در سهام»، «سرمایه گذاری مبتنی بر درآمد»، «قرض قابل تبدیل به سهام» و «تفاهمنامه ساده برای سهام در آینده».

انتخاب هر یک از این ابزارها برای سرمایه گذاری، شرایط و اقتضائات خاص خود را دارد. یکی از سوالات اصلی این است که عوامل اقتضائی برای انتخاب هر یک از این ابزارهای سرمایه گذاری چیست و در چه شرایطی می بایست از هر یک از آنان استفاده کرد. تمرکز اصلی این مطلب روی ابزار «سرمایه گذاری مبتنی بر درآمد» است که ابزاری است که امکان سرمایه گذاری روی طیف گسترده تری از کسب و کارها را فراهم می کند. لذا سوال اصلی در این بخش این است که در چه شرایطی سراغ این ابزار سرمایه گذاری باید رفت؟

در این بخش ۱۱ عامل اقتضائی ذکر شده و تعریف هر یک آورده شده است. این عوامل اقتضایی عبارتند از :

«حجم بازار طرح سرمایه گذاری شده» ، «قابلیت مقیاس پذیری طرح سرمایه گذاری شده»، «وجود جریان درآمدی فعال در کسب و کار»، «ضمانت بازپرداخت اصل سرمایه»، «تاریخ سررسید در بازپرداخت اصل سرمایه»،«روش خروج سرمایه گذار»، «حوزه سرمایه گذاری»، «بازده مورد انتظار از سرمایه گذاری»،«ریسک سرمایه گذاری»، «نیاز به ارزشگذاری شرکت سرمایه پذیر» و «حقوق کنترلی سرمایه گذار در شرکت سرمایه پذیر»

پس از ذکر تعاریف این عوامل اقتضائی، جدولی که برای هر یک از ۴ ابزار سرمایه گذاری شرایط این ابزارها را ذکر می کند آورده شده است.

حجم بازار طرح سرمایه گذاری شده

حجم بازار عبارت است از مجموع هزینه ای که مجموع افرادی که مشتری بالقوه کسب و کار هستند،برای رفع نیازی که کسب و کار از آنها رفع می نماید صرف می کند. طبیعتا این عدد می بایست به اندازه کافی بزرگ باشد تا طرح برای سرمایه گذاری توسط سرمایه گذار توجیه پذیر محسوب شود. اما این تحقیق بر آن شده تا به وسیله ابزارهای جدید سرمایه گذاری، برای طرح هایی که حتی حجم بازار به اندازه کافی بزرگ ندارند نیز، جذابیت سرمایه گذاری ایجاد کند.

قابلیت مقیاس پذیری طرح سرمایه گذاری شده

قابلیت مقیاس پذیری عبارت است از قابلیت یک شرکت برای افزایش منابع فعلی خود جهت رشد و عمل کردن در مقیاسی بزرگتر، بدون محدود شدن توسط عواملی مانند سرمایه گذاری مالی، منابع انسانی و محدوده جغرافیایی و غیره. سرمایه گذاری به وسیله ابزارهایی که هدف ارزشمند شدن سهام و فروش سهام شرکت را دنبال می کنند در شرکت هایی توجیه پذیر است که قابلیت بزرگ شدن و در مقیاس های بزرگ فعالیت کردن را داشته باشند. اما در برخی کسب و کارها که این قابلیت را دارا نیستند یا کمتر دارای این قابلیت هستند، سرمایه گذاری توسط ابزارهای دیگری مانند «سرمایه گذاری مبتنی بر درآمد» می تواند از جذابیت برخوردار باشد. چرا که در این ابزار هدف ارزشمند شدن سهام شرکت نیست بلکه هدف افزایش درآمد شرکت و برداشت سرمایه از محل درآمد شرکت است.

وجود جریان درآمدی فعال در کسب و کار

این مفهوم همانطور که از خودش پیداست به این معنی است که شرکت سرمایه گذاری شده دارای محصول ارائه شده به بازار باشد به طوری که جریان درآمدی فعالی را به صورت دوره ای برای شرکت ایجاد کند.

ضمانت بازپرداخت اصل سرمایه

این مفهوم بیانگر این موضوع است که آیا استفاده از ابزار سرمایه گذاری مستلزم ارائه ضمانت بازپرداخت اصل سرمایه توسط سرمایه پذیر به سرمایه گذار است یا خیر؟ به عنوان مثال در اخذ وام بانکی می بایست بازپرداخت اصل سرمایه ضمانت گردد اما در سرمایه گذاری خطرپذیر این چنین نیست.

تاریخ سررسید در بازپرداخت یا تبدیل سرمایه به سهام

برخی ابزارهای سرمایه گذاری برای بازپرداخت سرمایه یا تبدیل سرمایه پرداختی به سهم دارای زمان سررسید می باشند و از یک زمانی به بعد می بایست بازپرداخت یا تبدیل صورت گیرد. اما برخی دیگر از ابزارها دارای زمان سررسید نبوده و در صورت رخدادن وقایعی مانند افزایش سرمایه می بایست اقدامی راجع به آنها صورت گیرد.

روش خروج سرمایه گذار

سرمایه گذار به روش های مختلفی می تواند اصل و سود سرمایه خود را برداشت کند و از شرکت خارج شود یا اصطلاحا خروج کند. این روشهای خروج شامل فروش سهام به شرکت های دیگر، فروش سهام در بازار عمومی بورس در زمان عرضه عمومی سهام و یا فروش سهام به سرمایه پذیران(یا کارآفرینان) است. در ابزار «تامین مالی مبتنی بر درآمد» خروج سرمایه گذار از طریق برداشت اصل و سود سرمایه از درآمد شرکت و با مدلی از پیاده سازی این روش، با فروش سهام به کارآفرینان رخ می دهد.

در منابع این پژوهش راجع به فروش سهام به کارآفرین آمده است:

در این حالت باید ابتدا شرایطی فراهم باشد تا خود کارآفرین مایل به خروج شریک سرمایه گذاری باشد. مانند:

- سود بالای شرکت

- ناوابستگی تجاری و حرفه ای و … به شریک سرمایه گذار.

- دسترسی به منابع مالی و پولی برای بازخرید سهام.

می توان مکانیسمی طراحی کرد تا بر اساس آن به تدریج سهام شرکت به کارآفرین انتقال یابد.

حوزه سرمایه گذاری

حوزه صنعتی شرکت سرمایه پذیر گاهی اوقات شرایطی را اقتضاء می کند که ابزارهای خاص سرمایه گذاری را در خود جای می دهد. البته هیچ لزومی برای به کار نبردن یک ابزار مالی در یک حوزه صنعتی دیگر از حوزه ای که آن ابزار را به وجود آورده وجود ندارد. اما معمولا هر ابزار مختص حوزه صنعتی خاصی است. به عنوان مثال عمدتا ابزار «تامین مالی مبتنی بر درآمد» برای کسب و کارهای حوزه تولیدی و سخت افزاری به کار می رود و سه ابزار دیگر مورد مطالعه در این پژوهش برای کسب و کارهای حوزه خدماتی و نرم افزاری به کار می رود.

بازده مورد انتظار از سرمایه گذاری

بازده مورد انتظار سرمایه گذاری عبارت است از نرخ سالانه ای که سرمایه رشد می کند. این بازده از انتظارات سرمایه گذار می آید و معمولا به آن هزینه سرمایه نیز می گویند چرا که انتظار سرمایه گذار از محل سرمایه گذاری های سابق و فعلی و جاری وی می آید و برای اینکه روی طرح جدیدی سرمایه گذاری کند می بایست حداقل به میزان سرمایه گذاری های پیشین یا فعلی و جاری خود بازدهی داشته باشد.

در طرح های کسب و کاری ای که از ابزار سرمایه گذاری « مبتنی بر سهام» استفاده می شود معمولا به دلیل ریسک بالای طرح، بازده مورد انتظار سرمایه گذار نیز بسیار بالاست اما در سرمایه گذاری با استفاده از ابزار «مبتنی بر درآمد»، از آنجا که ریسک سرمایه گذاری پایین تر است، بازده مورد انتظار نیز پایین تر است و سرمایه گذارانی که ریسک پذیری پایین تری دارند نیز می توانند به این سرمایه گذاری وارد شوند.

ریسک سرمایه گذاری

ریسک سرمایه گذاری را می توان واریانس نرخ بازده سرمایه گذاری یک دارایی دانست. یعنی هر چه ریسک سرمایه گذاری بیشتر باشد بازه ای که احتمال دارد نرخ بازده در آن قرار بگیرد بزرگتر است. به عنوان مثال در سرمایه گذاری در بانک، نرخ سود سالانه ثابت به سرمایه گذار تعلق می گیرد و بنابراین ریسک سرمایه گذاری برابر با صفر است اما در سرمایه گذاری خطرپذیر از آنجایی که امکان دارد نرخ بازده صفر باشد یا اینکه عددی خیلی بزرگ باشد، ریسک سرمایه گذاری نیز به شدت بالاست. در طرح هایی که از ابزار سرمایه گذاری «مبتنی بر درآمد» استفاده می شود از آنجا که شرکت به درآمد رسیده و قرار است با سرمایه گذاری و رشد درآمد از محل درآمد اصل و سود سرمایه سرمایه گذار را بازگرداند، ریسک سرمایه گذاری کماکان بالاست اما از حالتی که از ابزار سرمایه گذاری در سهام یا دو ابزار دیگر مورد مطالعه در این پژوهش استفاه می شود کمتر است.

نیاز به ارزشگذاری شرکت سرمایه پذیر

در بعضی از ابزارهای سرمایه گذاری، نیاز است تا ارزش فعلی سهام شرکت مشخص گردد و در بعضی خیر. این عامل مشخص می کند که آیا این نیاز وجود دارد یا خیر. با استفاده از این عامل در معامله های سرمایه گذاری ای که پرداختن به موضوع ارزشگذاری می تواند معامله را متوقف کند، می توان ابزارهای مالی ای را یافت که نیاز به پرداختن موضوع ارزشگذاری حین معامله در آنها وجود نداشته باشد.

حقوق کنترلی سرمایه گذار در شرکت سرمایه پذیر

در یک سرمایه گذاری باید مشخص کرد که چه حقوق کنترلی ای توسط سرمایه گذار می بایست اخذ گردد. این حقوق می تواند شامل موارد زیر باشد :

- صندلی هیئت مدیره

- حق امضا

- حقوق ممتاز تصمیم گیری در مجامع

- مرحله بندی پرداخت ها

در بعضی از ابزارهای سرمایه گذاری این حقوق کمتر و در بعضی دیگر این حقوق بیشتر اخذ می گردد. به طور کلی سرمایه گذاری مبتنی بر سهام دارای حقوق کنترلی بیشتر و سرمایه گذاری مبتنی بر درآمد دارای حقوق کنترلی کمتر است.

جدول عوامل اقتضائی ابزارهای سرمایه گذاری

[۱] SAFE(Simple Agreement for Future Equity)

[۲] Warrant

[۳] Most Favored Nation

[۴] Pro-rata right

[۵] Maturity date

[۶] Royalty